2019年中国乘用车市场老大或将易主

根据中汽协显示,2018年12月国产乘用车产销量分别为205.5万辆和223.3万辆,全年累计产销量分别为2352.9万辆和2371.0万辆,同比下降分别为-5.2%和-4.1%。同时,自2018年8月起,车企已通过减产来减少企业库存。根据盖世统计,2018年末国产乘用车库存相较于2018年年初减少了约5.3万辆,但仍高于2016年年末水平。

图1:车企单月库存与累计库存 – 国产乘用车 数据源:中汽协、盖世研究院整理

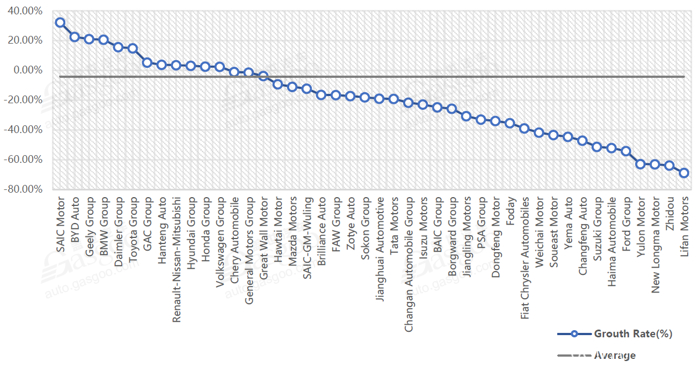

大众集团继续蝉联国产乘用车销售第一的宝座,全年累计销售411.9万辆,同比增长2.5%。通用集团、上汽通用五菱、吉利集团、雷诺-日产-三菱联盟分别位列第二至第五位。从增长率来看,今年仅14家汽车销售集团实现正增长,其中自主和合资各占7家。令人惊喜的是增幅前五位皆为自主车企,除电咖和观致因基数较低无特别参考意义外,上汽、比亚迪、吉利的增幅达到21%以上,在疲软的车市中表现尤为突出。市场有得意者就有失意者,今年车企整体销售表现可以用惨淡来形容,除14家实现正增长的车企外,其余34家汽车销售集团(除2018年新进入市场车企集团)表现均有不同程度的跌幅,相较于2017年平均下跌19%,这其中不乏有通用、长城、上汽通用五菱、长安等top车企。同时自主车企的大规模沦陷也使得2018年自主车企在国产乘用车的市占比从2017年的43.8%降至2018年的42.3%。

图2:汽车销售集团国产乘用车销售增长率 数据源:中汽协、盖世研究院整理

国内乘用车销量一哥之争加剧,上汽大众面临一汽大众的挑战

受益于旗下产品线完善和SUV的先发引入,上汽大众的销量连续五年保持国内第一。尽管其在2018年依旧保持第一,但下半年以来其销量不断受到同门兄弟一汽大众的挑战,销量差距也从上半年的4万辆锐减至下半年不到5000辆。主要原因还是因为一汽大众在SUV产品的陆续投放和上量。随着2019年一汽大众SUV产品的继续扩张和EBO项目(捷达品牌)的正式推出,将会对一汽大众产生一定幅度的额外增量。反观上汽大众,近来被爆出的“压库”风波可能会使得2019年全年的销量受到一定程度的影响。全面进军新能源将会是大众集团在2019年的大事件,南北大众已经并将推出更多的新能源车,盖世预计南北大众(不包含江淮大众)在2019的新能源总销量将达到14万辆以上,其中上汽大众因为市场进入时间早和区域市场优势,将在新能源方面领先一汽大众,也使得最终销量排名悬疑犹存。

豪华车增速将继续放缓,预计进入单位数增长区间

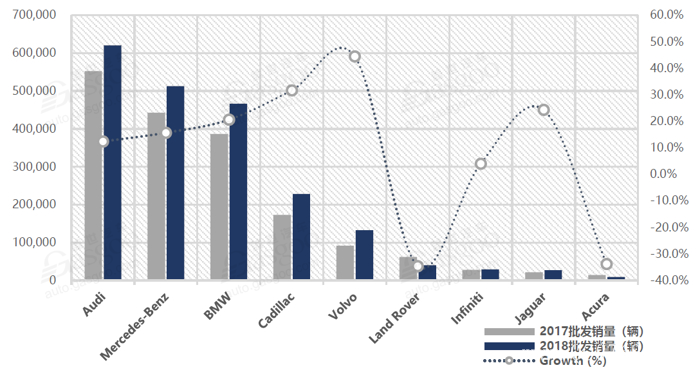

虽然国产豪华车整体在2018年表现强势,但增幅也从2016-2017年的22.3%下降到2017-2018年的16.5%(注:统计不包含DS品牌)。目前国产豪华品牌的梯队形势逐步清晰,BBA因品牌优势巩固了在中国市场的第一梯队地位;凯迪拉克、沃尔沃和奇瑞捷豹路虎在加速国产化的进程中收获了较多的市场份额形成了第二梯队,但内部的竞争也变得更加激烈,路虎品牌2018年的大跌很好地佐证了这一事实;英菲尼迪和讴歌这两个日系豪华品牌在华之路不算顺利,表现远低于预期。在与一、二线豪华以及合资品牌的竞争中,此类品牌即使有产品优势但品牌和价格的劣势将成为其在华开拓的阻碍。2019年我们在国产豪华这一细分市场迎来一位美系重量级选手林肯,从福特公布的规划来看,林肯将在2019至2022年的时间里陆续国产4款车系和相应衍生出的电动车版本。盖世预计大规模国产化和重视中国市场将使得林肯在中国的销量表现得到明显的提升,有望挤进第二梯队阵营中抢占竞争对手的市场份额。从中期来看,豪华第二梯队中的凯迪拉克和沃尔沃都计划引入更多车型国产来丰富自己的产品线和覆盖大部分细分市场,这两大品牌也将继续领跑第二梯队,林肯和捷豹路虎紧随其后。

图3:2017-2018国产豪华品牌销量情况 数据源:中汽协、盖世研究院整理

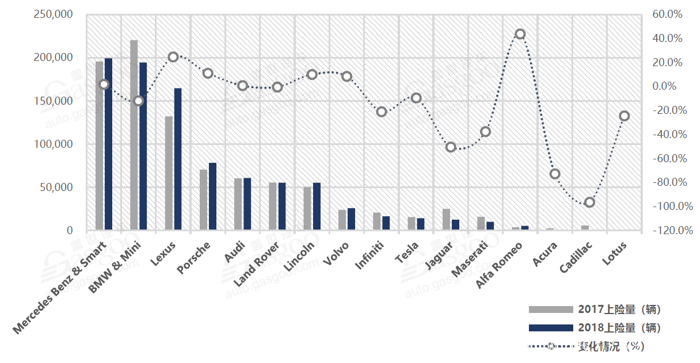

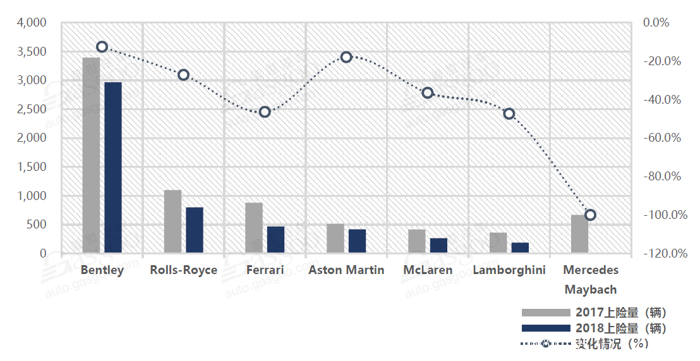

根据2018年全年新车交强险数据显示,进口豪华和超豪华品牌均出现了不同程度的跌幅情况,其中豪华品牌微跌0.5%、超豪华品牌大跌30.2%。跌幅主要为关税、中美贸易冲突、消费趋冷等因素造成。

图4:2017-2018进口豪华品牌上险数据 数据源:中汽协、盖世研究院整理

图5:2017-2018进口超豪华品牌上险数据 数据源:中汽协、盖世研究院整理

对于部分豪华品牌来说,车市入寒似乎并无特别大的影响,反而在一些品牌眼里成为了机遇。一是中国消费者的观念和行为原因,二是在大环境不佳情况下平行进口商面临着更为严峻的生存问题。从2018年的汽车消费情况来看,一、二线城市置换的比列不断提高,豪华品牌和合资品牌车款成为消费者的首要考虑对象。虽然“消费升级”的观点在2018年受到了一定的质疑,但至少在豪华车销售上来看,这仍是大趋势。在今年进口豪华车的销售中,我们发现了一些品牌和车型存在价格不降反升的现象,最典型的就是雷克萨斯的加价行为和全新宝马X5(G05)官价提升。关税下降和中美贸易冲突这两个直接和间接原因使得雷克萨斯和保时捷在2018年下半年的销售表现格外优异,全年的销量增长也分别达到21%和12%。雷克萨斯瞄准了这一代产品在短期的竞争优势,在销售表现优异的情况下开始了加价,从而提高盈利能力。宝马全新X5的提价则反映出了另一个事实:平行进口目前的困境。目前积压在港口的进口车数量仍处于高位水平,贸易冲突和消费疲软导致多数车型的滞销,也让平行进口商承受着巨大的资金压力。即使有较大幅度的优惠,也并不能换回消费。随着时间推移,经销商面临着是否在资金面压力愈来愈大的情况下引入新款车型平行进口的决定。这是一个艰难的决定,毕竟一款车进入中国市场时所作的3C认证价格都是在百万级别,热销车型的价格更为高昂。另外随着后续豪华品牌强势车型的不断国产化将不断挤压平行进口的生存空间。在这一背景下,豪华车车企仍将在进口车引入和盈利性上仍占据主导地位。

2019年中国豪华车市场依旧面临着消费压力。国产方面,随着基数扩大和消费者购买欲望的下降,我们预计今年国产豪华车的销量增幅将进一步放缓,可能会跌入单位数增长区间。进口方面,中国从2019年1月1日起到3月31日暂停对美国生产的进口汽车及零部件加征关税3个月的政策将有效缓解部分豪华车的压力,但之后的政策如何变化将很大程度上取决于中美贸易谈判的进展。扩大从美进口商品有望成为今年贸易谈判的基础,美国制造的汽车及零部件也很有可能成为其中重要的一部分。即使有关税等有利因素的作用,我们仍对2019年进口豪华车的销量增速保持持平的看法。

大众的EBO、通用的GEM,合资车企在华策略指向低价位市场

一汽大众的EBO(Economical Business Office)已经提出多年,并将于今年开花结果。这一项目以单独成立捷达品牌开始,2019年先后推出该品牌一款A级轿车,一款A级SUV和一款A+级SUV,并有望后续推出一款MPV产品。从地理分布来看,一汽大众将这一品牌车型制造地安家于成都,则是表达了用中低价位车型发力中西部市场的决心。产品层面上,EBO的车型定位将低于现在的大众和斯柯达品牌,主要竞争对象为自主品牌,但是会同时使用PQ和MQB作为生产平台。

和一汽大众的做法不同,通用则利用GEM(Global Emerging Market)平台为出发点发布多款车型,规划车型将涵盖在现有的别克和雪佛兰两大品牌下。Onix和Tracker将成为今年上市的两款GEM车型,目标也将定位于经济型市场,以满足更多普通大众消费口味。作为低价策略的组成部分,CVG发动机系列将成为GEM平台车型的必备发动机配置,这也是我们目前较为担忧是否GEM会给通用2019和2020两年带来很好的收益,毕竟小排量增压发动机仍处于培养市场认可度的阶段。

无论是大众、通用,亦或是其他合资品牌都已经朝着产品下探的方向发展,形成具有差异化的产品结构和品牌策略。这是抵御国产豪华品牌产品下探和优质自主品牌产品上探的有效做法之一,但同时也会进一步模糊合资和自主品牌的界线,形成更直接的竞争关系。

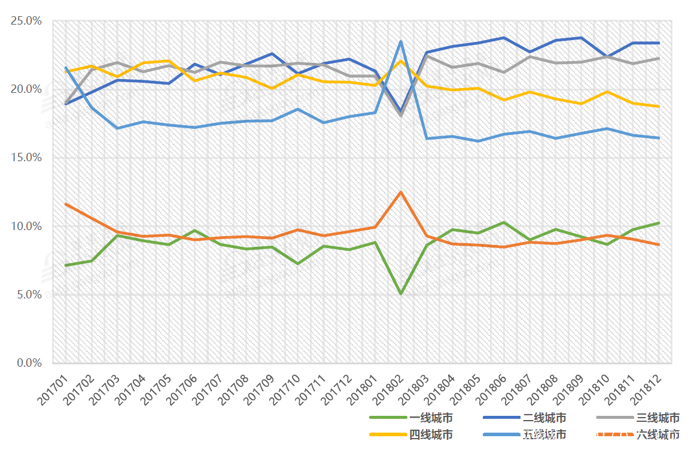

一至三线城市销量占比提升,未来三线城市占比有望超越二线

2018年受到低线城市与地区购房热的影响,不同级别城市与地区对车市的贡献度也发生了明显的变化。一线至三线城市的销售占比实现同比增长,四线至省直辖县地区出现负增长情况。从目前城市级别规模以上工业增加值情况来看,一、二线城市增速出现下降趋势,而三线城市在逐步上升。基于此,我们对三线城市后续的汽车销售情况保持乐观态度,未来或超越二线城市成为占比最高地区。

图6:2017-2018城市级上险数据 数据源:保监会 注:统计不含省直辖县

弱补贴、双积分制重新定义新能源市场格局

中国新能源汽车的发展成绩斐然但也伴随着很大的争议声,近两年中国的新能源政策作用也从做大市场调整到了质、量并行发展的模式。2018年末,行业持续讨论着2019年新能源补贴政策的变化,也出现了一些大概披露。总体来看,2019年还是会采用2018年相似的过渡方案,同时提高对纯电动车的续航里程和插电混动车的节油率门槛,并可能会取消地方补贴。电池能量密度方面,没有额外提高技术层面要求,但对补偿系数的门槛做了大幅调整。新能源补贴注定将在2019年和2020年大幅度退坡,直至结束。背后缘由集中在财政压力的逐步加大和国家对规范市场、做好新能源产业的决心。但是补贴的大幅退坡对目前绝大部分车企来说成为了一个沉重的负担。如何在补贴大幅下降的情况下,做到新能源汽车的成本与盈利平衡点是每个车企认真思考的一件事。因为今年开始几乎所有车企还将必须履行“双积分制”的要求,产车或是购买积分。

随着补贴退坡直至归零又牵涉出了另一个问题:补贴结束后,新能源车如将如何定价?这个时间点,车企在这面思考的已经不是以2019年的补贴作为定价依据,而是以“零补贴”作为标准去思考两年后产品的成本和定价。

工信部部长苗圩在1月召开的中国电动汽车百人会上表示:“相关部门正在抓紧研究制定2019年补贴政策,总的原则是在确保2021年补贴全部退出后,产业不发生大的波动,分阶段的释放退坡所带来的压力,防止一次退坡坡度过大,带来大起之后的大落。”。这一发声可以被解读为中国新能源汽车补贴将在未来两年“软着陆”的基调已基本明确,新能源产业升级转型将在今年开始负重而行。对于整个新能源产业链,补贴的退坡也意味着降本的压力也势必逐级分摊至零部件和原材料端。

从“补贴”车型到“合规”车型

政策的变化也将改变目前新能源市场的态势。合资车企的新能源产品会在这两三年中大量进入市场,对原先几乎垄断市场的自主品牌形成直接竞争。而且合资车企在投放新能源车时似乎已经开始做好了“零补贴”的准备。从合资车企在2018年陆续公布的车型来看,我们可以大致归为三类。一类是高端电动车,一类是能满足普通消费者的电动车,另一类则是“合规”车型。

豪华品牌在应对中国双积分制度会选择把中国作为主要纯电动车生产国并出口,这样车企不仅能够很好满足“以生产”为考核标准的中国双积分制还能兼顾尚不成熟的全球市场。另外,如奔驰EQC、奥迪e-tron等纯电动车的定价也将足以忽略补贴所带来的任何影响。第二类电动车主要以插电混动式车型为主。我们大概统计了一下2018-2019年合资车企将会总共推出约25款PHEV车型,大部分车型衍生于目前企业热销车型,所以这些车型会将2019年插电混动在新能源销量中的占比进一步提高,并将不可避免地侵占原先主要生产插电混动的自主品牌的市场份额。

2019年对于纯电动车型来说是一个“角色”转变的一年 – 从“拿补贴”到“满足法规”。在过去几年电动车爆发式增长期间,纯电动的消化除部分真正私人消费外,主要还是在共享、租赁、网约等领域。这些新型经济的不断扩大也加速了车企和这类平台合作的步伐,将越来越多的新能源车推向这些平台以满足新能源车消化的诉求。尤其在双积分制正式计分实施的2019年,共享网约将接纳更多的“合规”车型。合资品牌的“合规”车型大致有三种做法,“借车生产”、“套娃”和“重启自主合资品牌”。

补贴政策的波动,会使得短期新能源市场产生明显联动效应,继而会让车企在今年新能源车销售策略上做出调整。盖世预计,随着“国补”下降和“地补”取消的最终确定,车企会自行补贴差值来稳定消费者情绪和可能产生的销量波动。同时地方政府也可能会从之前的直接财政扶持转变为行政扶持的方向,如:提高新能源汽车配额和出台公用、出租、网约电动化车辆比列要求等措施。

SUV的第二波浪潮

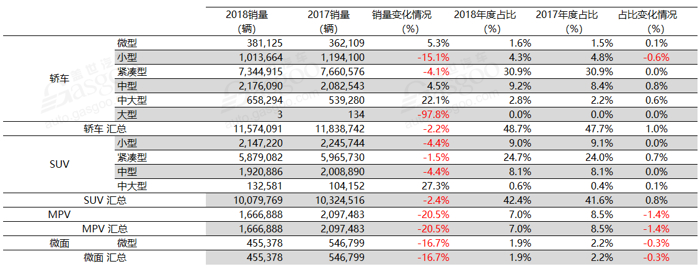

SUV车型在2018年的销量表现让很多人认为SUV的热度已过。仅就销量层面上来看,的确2018年的销量相比2017年下跌了2.4%,但在乘用车内部占比还是有提升了0.8%且跌幅小于整体乘用车跌幅。从乘用车细分市场销量结构分析,SUV增长到一定规模后就不可避免地与轿车形成更直接的竞争,而且是一种不对等的错位竞争。通常同等价位下,SUV的车身大小级别会比轿车差一个级别,而空间又往往是中国消费者最看重的一点。这也是为什么2018年大中型和中大型轿车反而会有不错表现的原因之一。

表1:2017-2018国产乘用车细分市场销量表现 数据源:中汽协,盖世乘用车预测数据

但SUV车型并不会因为一年的遇冷而被认定达到了峰值水平,相反SUV在今后乘用车的占比仍将继续提升。我们初步统计了一下2019-2020两年将上市的全新或换代SUV(含新能源)车款数将达到200款左右远多于轿车的140款左右。车企在内部产品组合中不断提高SUV的比例势必会体现在销量的占比上。如今随着外资车企在华发力SUV市场将会引领SUV再一次进入到稳健的发展道路上。外资的SUV战略将对严重依赖SUV的自主车企带来巨大的压力,未来关于SUV的竞争也将愈演愈烈。与过去5年不同的是,SUV的增速将因为基数和占比已到达一定规模在未来趋缓。盖世预计SUV将在2023年左右超过轿车成为国内乘用车占比最高车型。

政策似乎还是会如期而至

2019年的中国乘用车市场始于困境,但最终结果未必如很多人预想的那么糟糕。据一些消息反映,推动汽车类消费的政策正在研究制定中,时隔多年的“汽车下乡”又将会扮演“救市”的角色出现在2019年中国汽车市场。如果政策真能合理出台,将会在短期改善3线及以下地区的汽车消费情况,从而利于2019和2020两年的销量增长。而且这次“汽车下乡”政策的出台也将把新能源车作为一个重点,全国范围内大力推动新能源车的使用。

- 如本网转载其他媒体稿件是为网友提供更多的信息,此类稿件不代表本网观点,若此稿件侵犯到你的利益或因版权等问题请与本网联系,以便我们及时处理本网不承担此类稿件传播法律责任。0769-22508003 赵生

| 更多>>经销商推荐

- 经销商名称销售热线促销信息

- 东莞汇展汽车销售服务有限公司-众泰Z300提供试乘试驾 购车优惠1000元

- 东莞常平东裕雷诺4S店0769-38823999常平东风雷诺 节后活动钜惠 再来一波

- 东风裕隆北进汽车服务有限公司0769-33354050

- 东莞市三益汽车有限公司0769-83526666

- 东莞市东悦汽车销售服务有限公司0769-38998666

- 东莞市津丰汽车贸易有限公司0769-83038226

- 东莞市新标汽车贸易有限公司0769-89336666

- 东莞市永信汽车销售服务有限公司0769-82680222

- 东莞市永凯汽车销售服务有限公司0769-82960111

- 东莞市东威汽车销售服务有限公司0769-82200688

今日推荐

周排行总排行热门文章

东莞市百信文化传播有限公司承办,常年法律顾问:段冰律师 公安备案号 44190002000246 粤ICP备10001045号